24 ноября 2024 года

Поиск

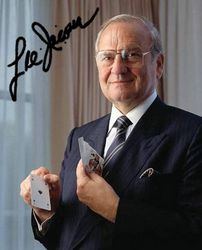

Лі Якокка - жива легенда американського менеджменту.Після того, як він досяг вершини кар'єри в компанії "Форд" і змушений був з неї ... Читати ще

| Лі Якокка - жива легенда американського менеджменту.Після того, як він досяг вершини кар'єри в компанії "Форд" і змушений був з неї ... Читати ще |

| Юрій Запілля - засновник компанії "Відео Інтернешнл". Без цієї людини ринок російських ЗМІ міг би існувати, але ніколи ... Читати ще |

| Базові інвестиції у відкриття інтернет-магазину Давйте подивимося, з чого складаються витрати інвестора, який відкриває легальний інтернет-магазин, що торгує стандартизованим товаром? Припустимо, йдеться ... Читати ще |

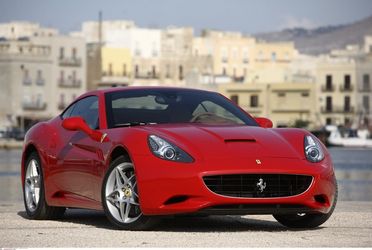

| Президент фірми FIAT Джованні Аньєллі сказав: FERRARI - це емблема Італії. До слів керівника могутнього ... Читати ще |

"Контракты UA": Все выше, и выше, и выше: почему банки взвинтили ставки по гривневым депозитамНаибольший доход, ... Далее

У читателя может возникнуть вопрос: «Если я делаю вклад в банке, официально оформляю его всеми необходимыми документами, то какие могут ... Далее

* Консультации каждому рефералуСоветы и рекомендации по увеличению доходовКак не потерять деньгиСупер- Вклад - высокие ставки. Успей оформить. Звезда среди депозитов.Вклады в ... Далее

Высокие Проценты По Вкладам 2015Нашу группу находят по словам:О психологии легко - Как заработать на идее. Мыслим 31 окт 2007 И тогда ему ... Далее

Що читають

Если вы еще не выбрали банк для сбережения и преумножения своих средств, обратите внимание на банк, который входит в десятку ... Читати далі.

Акции и спецпредложения (Автор: Regis )Сбербанк России сообщил об изменениях в линейке депозитов для физических лиц, которые вступили в силу с ... Читати далі.

Банк «Хоум Кредит» был основан в 1990 году. До 2002 года он функционировал под названием «Инновационный ... Читати далі.

«УКР Займ Вклад» представляет отличное предложение на срок 6 месяцев под выгодный процент - «депозитную» программу Вклад «Отлично 24»ВЫГОДНОЕ ... Читати далі.